材料を仕入れたら、これらを加工して製品を作っていきます。

製品を作る上では、実際に働く人が必要です。

ここでは、工業簿記における労務費について解説してきます。

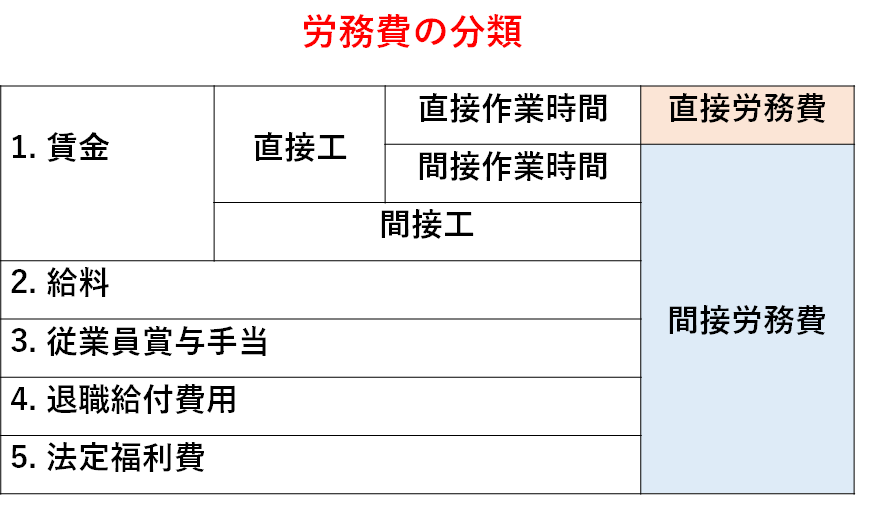

労務費の分類

工場内で働く人にかかる費用を労務費と言います。

労務費は次の5つに分類されます。

「賃金、給料、従業員賞与手当、退職給付費用、法定福利費」

1. 賃金

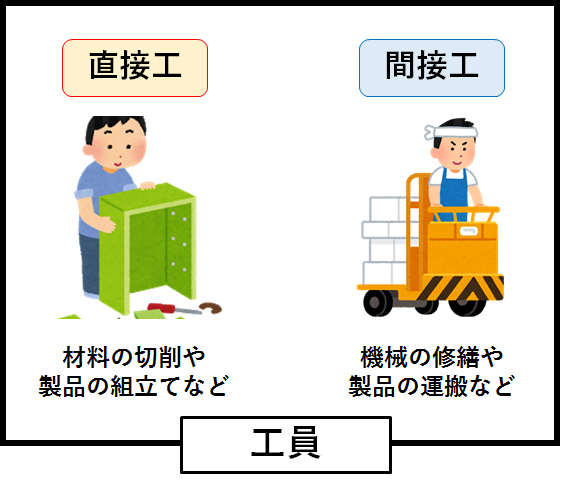

工場で、製品の製造に関わっている人を工員と言います。

そして工員に支払われる給与を賃金と言います。

また、工員のうち、材料を切ったり、製品を組み立てるなど、製品の製造に直接関わっている人を直接工と言います。

そして、機械を修繕したり、材料や製品を運ぶなど直接工の補佐的な業務を行っている人を間接工と言います。

2. 給料

工場内で事務作業を行っている人や、工場長など、製品の製造に関わっていない人に支払われる給与を給料と言います。

3. 従業員賞与手当

工場内で働く人全員を従業員と言います。(工員や事務職員など)

従業員に支払われる賞与や、通勤手当、家族手当などの手当も、人にかかる費用なので労務費に含まれます。

4. 退職給付費用

従業員の退職に備えて費用計上する退職給付費用も、人にかかる費用なので労務費です。

5. 法定福利費

健康保険料や雇用保険料などの社会保険料は、会社が従業員の分を一部負担します。

この、会社が負担した社会保険料を、法定福利費と言います。

なお、これらの労務費のうち、直接工の直接作業時間分に支払われる賃金だけが直接労務費に分類されます。

一方で、それ以外の労務費は全て、間接労務費となります。

賃金、給料を支払った時

① 当月の賃金の支給額は600円で、このうち源泉所得税と社会保険料の合計50円を差し引いた残額550円を現金で支払った。

(賃金)600 (預り金)50

(現金)550

賃金や給料を支払った時は、賃金(費用)や給料(費用)で処理します。

なお、源泉所得税や社会保険料は預り金(負債)として処理します。

賃金、給料の消費額の計算

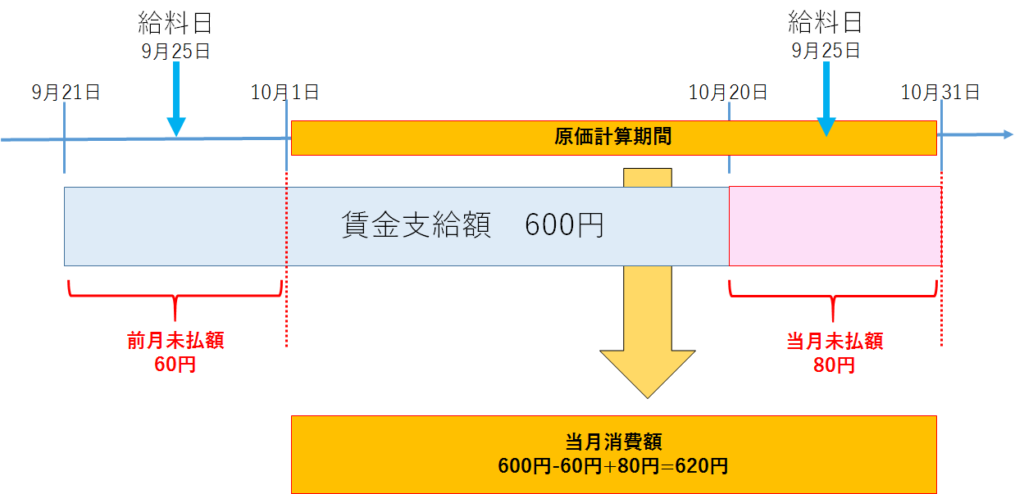

原価計算期間は毎月1日から31日まで1ヶ月間です。

しかしながら、給与計算期間は「毎月20日締め25日払い」など、原価計算期間とズレていることがあります。

このような場合には、ズレを調整して賃金や給料の消費額を計算する必要があります。

(例1) 10月の賃金支給額は600円であった。なお、前月未払額(9月21日~9月30日)は60円、当月未払額(10月21日~10月31日)は80円である。当月の賃金消費額を計算しなさい。

今回の例では、賃金支給額は600円ですが、この中には前月未払額が含まれています。

さらに、当月未払額は600円の中に含まれていません。

したがって、賃金支給額から前月未払額を差し引き、当月未払額を足し合わせて、当月の賃金消費額を計算します。

・当月の賃金消費額

600円-60円+80円=620円

なお、仕訳は次の通りです。

・月初:再振替仕訳

(未払賃金)60 (賃金)60

・賃金支給時

(賃金)600 (現金など)600

・月末:費用の見越計上

(賃金)80 (未払賃金)80

労務費を消費した時

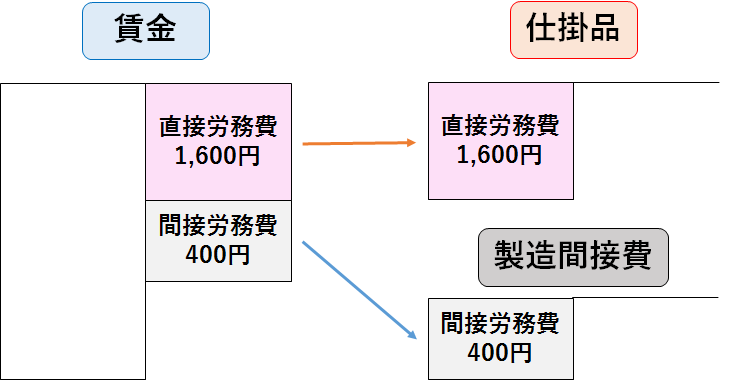

② 11月の直接工の賃金消費額を計上する。なお、11月の直接工の賃金消費額は2,000円、作業時間は100時間であった。そのうち、直接作業時間は80時間、間接作業時間は20時間である。

(仕 掛 品)1,600 (賃金)2,000

(製造間接費)400

労務費に関して、直接工の直接作業時間分のみ直接労務費で、それ以外は間接労務費に分類されます。

なお、直接工の直接作業時間と間接作業時間は、消費賃率を用いて計算します。

直接工の賃金消費額を直接工の総作業時間で割ったものが消費賃率です。

・賃金の計算

消費賃率:2,000円÷100時間=@20円

直接作業時間分の賃金:@20円×80時間=1,600円

間接作業時間分の賃金:@20円×20時間=400円

直接作業時間分の賃金は仕掛品勘定に、間接作業時間分の賃金は製造間接費勘定に振り替えます。

なお、間接工の賃金消費額や、給料、従業員賞与手当、退職給付費用、法定福利費は全て間接労務費です。

これらを消費した時は、消費額を製造間接費勘定に振り替えます。

賃金の予定賃率

賃金を消費した時の処理

材料費を予定消費単価で計算したように、賃金についてもあらかじめ決められた賃率(予定賃率)を用いて計算する方法があります。

「賃金(予定消費額)=予定賃率×実際作業時間」

③ 当月の直接工の賃金消費額を計上する。なお、当月の直接工の作業時間は100時間(全て直接作業時間)であり、予定賃率@19円で計算する。

(仕掛品)1,900 (賃金)1,900

月末の処理

予定賃率を用いて賃金の予定消費額を計算した場合でも、月末に実際消費額を計算します。

これは、予定消費額と実際消費額を比較して、これらの差異を把握するためです。

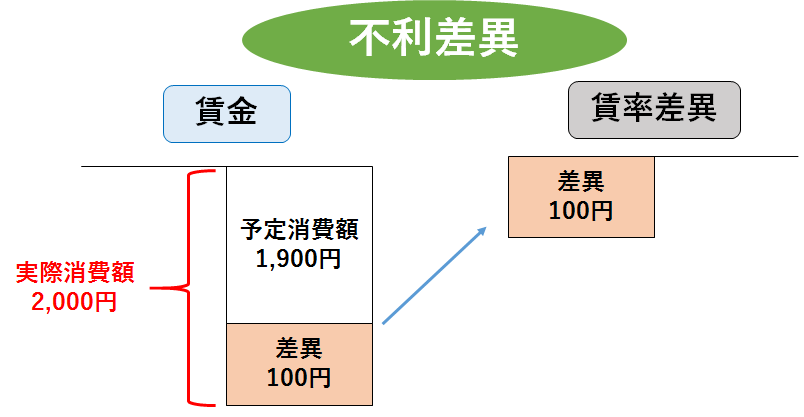

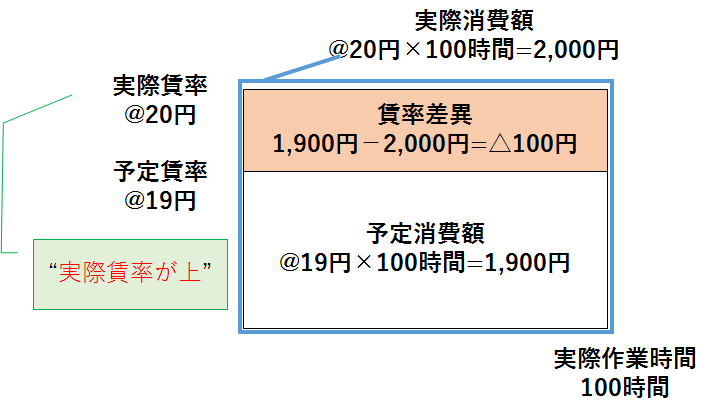

④ 当月の賃金の実際消費額は2,000円(実際賃率@20円)であるが、予定消費額1,900円(予定賃率@19円)で計上している。なお、当月の実際作業時間は100時間であった。

(賃率差異)100 (賃金)100

今回の例では、実際消費額2,000円に対し、予定消費額1,900円で計上されています。

この時、実際よりも賃金の消費額が少なく計上されているので、差額100円だけ、賃金の消費を増やします。

また、相手科目は賃率差異という勘定科目で処理します。

なお、今回の賃率差異は、予定していたよりも多くの労務費がかかったことを意味します。

このような差異を、不利差異と言います。

「予定消費額<実際消費額…、不利差異(借方差異)」

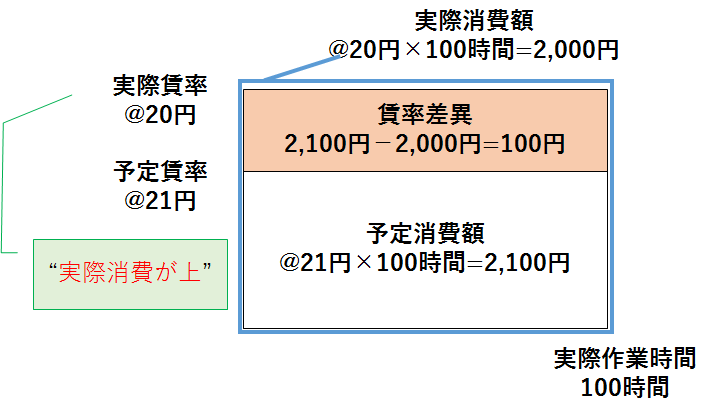

実際消費額と予定消費額の関係を次のようなボックス図で表すことがあります。

ボックス図の書き方としては、縦軸に賃率、横軸に実際作業時間を記入します。

また、実際賃率は上に、予定賃率は下に記入します。

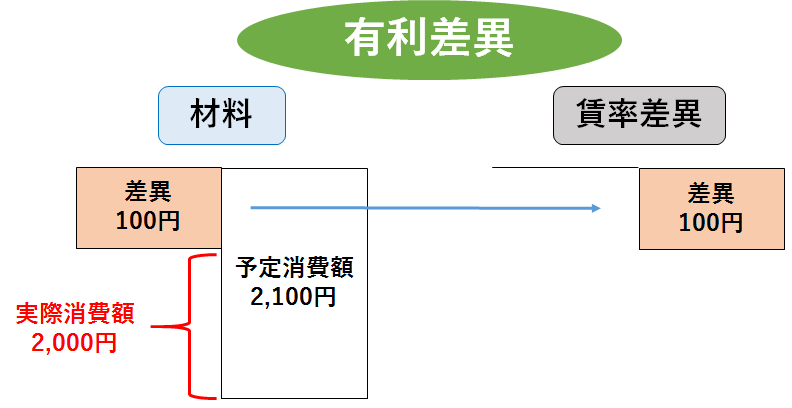

⑤ 当月の賃金の実際消費額は2,000円(実際賃率@20円)であるが、予定消費額2,100円(予定賃率@21円)で計上している。なお、当月の実際作業時間は100時間であった。

(賃金)100 (賃率差異)100

今回の例では、実際消費額2,000円に対し、予定消費額2,100円で計上しています。

この時、実際よりも賃金の消費額が多く計上されているので、差額100円だけ、賃金の消費を減らします。

相手科目は賃率差異です。

なお、今回の賃率差異は、予定していたよりも少ない賃金で済んだことを意味します。

このような差異を、有利差異と言います。

「予定消費額>実際消費額の時…、有利差異(貸方差異)」

ボックス図では、上記と同じように実際消費単価は上に、予定消費単価は下に記入します。

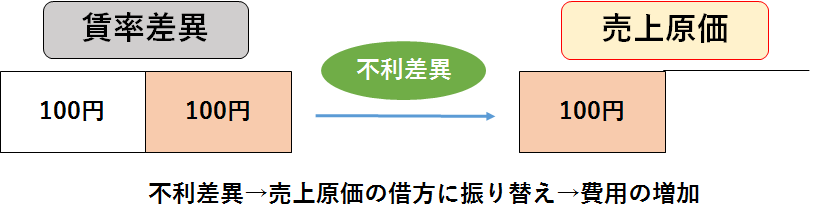

決算日の処理

月末に計上した賃率差異は、決算日にその残高を売上原価勘定に振り替えます。

⑥ 決算日につき、賃率差異100円(借方に計上)を売上原価勘定に振り替える。

(売上原価)100 (賃率差異)100

今回の例は不利差異です。

借方に計上されている賃率差異を減らすために、貸方に賃率差異を計上します。

借方は売上原価で処理します。

⑦ 決算日につき、賃率差異(貸方に計上)を売上原価勘定に振り替える。

今回の例は有利差異です。

貸方に計上されている賃率差異を減らすために、借方に賃率差異を記入します。

貸方は売上原価で処理します。

今回はここまでです。お疲れさまでした。